どうも、じーこ(@5_to_fire)です!

アメリカのクレジットカードを作ろうとすると必ずと言っていいほど目にする「クレジットスコア」の文字。

日本だと聞いたこともないかと思いますが、アメリカで暮らすならものすごい重要になってきます。

なぜならクレジットスコアが低いとクレジットカードを作れなかったり車購入のローンが組めなかったりなど、色んな場面で必要になってくるからです。

そんなクレジットスコアですが、ポイントを押さえれば効率よく上げられます!

僕は渡米後4カ月で審査に厳しいと言われるChaseのクレジットカードを無事作ることができました!

クレジットスコアを知り、アメリカ生活を満喫しよう!

特にアメリカはクレジットカードの特典がすごいです!クレジットスコアを効率よく上げて、お得に旅行などを楽しんじゃいましょ~!

Contents

アメリカで必須!クレジットスコアとは?

クレジットスコアとは、Credit(=信用)を数値化したものです。

「お金に関してあなたがどれくらい信用できる人か」を示す点数だと思ってください。

スコアが低い=お金の信用度が低い

スコアが高い=お金の信用度が高い

主に使われるスコアは2種類。どちらも点数は最高で850点、最低は300点になります。

クレジットスコアはなぜ必要?

アメリカで暮らしているとクレジットスコアが必要になるケースは至る所にあります。

例えばクレジットカードを作る時や車や家を購入する際にローンを組む時。

いずれも一時的に借金をして後で返していく仕組みのため、貸す側にとっては「この人がちゃんと返せる能力と意思がある人なのか?」を知る必要があります。

そこで用いられるのがこのクレジットスコアなんです。

スコアが低いと、欲しいクレジットカードが作れなかったり必要なのに車が購入できなかったりしてしまうんですね…。

クレジットスコアの算出方法

アメリカにはEquifax、Experian、TransUnionという三大信用情報会社があります。

この3社はクレジットカードの発行歴から使用履歴まであらゆる信用情報を集めています。集められた膨大な情報を基に、スコアは算出されているということになります。

主に使われるクレジットスコアは2種類あります。違いはスコアの算出方法だけです。

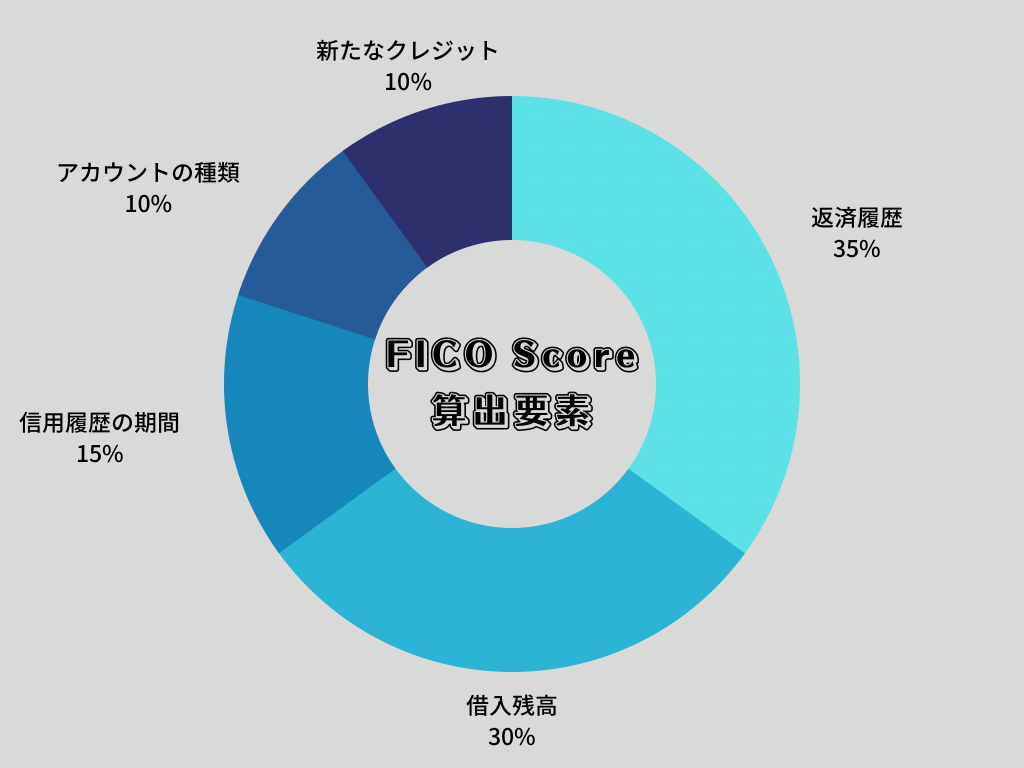

世界で最も使われているFICO Score

FICO Scoreは Equifax、Experian、TransUnionの情報をもとに算出されています。

最も歴史あるスコアであり、現在世界で最も広く使われています。実に世界の主要な金融機関の9割が与信判断の際にFICO Scoreを使っています。

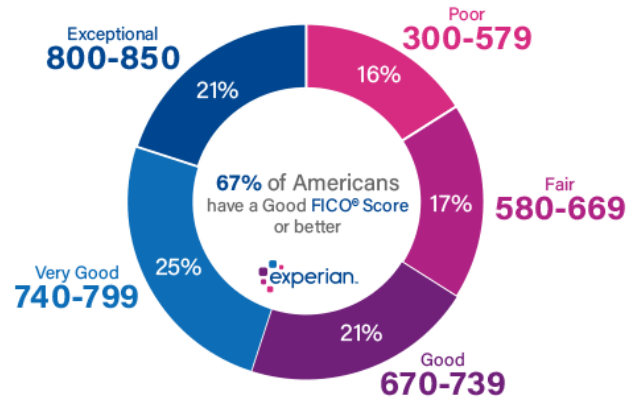

300点から850点で数値化され、Poor(不十分)からExceptional(優れている)まで5段階の評価に分かれています。

| スコア | 評価 | クレジットカードやローンを申請した場合 |

| 580点未満 | Poor | アメリカの平均スコアを大きく下回っている。 却下される可能性が高い。 |

| 580~669点 | Fair | クレジットやローンが承認されるための最低ライン。 アメリカの平均スコアよりは低い。 |

| 670~739点 | Good | 平均を上回り、クレジットやローンが承認されやすい。 |

| 740~799点 | Very good | 借り手が非常に信頼できる人だと示すレベル。 より良い条件の提示やオファーが来ることも。 |

| 800点以上 | Exceptional | 借り手にほとんどリスクがないことを示すレベル。 最高の条件が提示されることも。 |

アメリカ人の67%がGood以上とのデータもあるようです。やりたいことを制限されないためには、Good以上を目指したいところですね!

歴史が古く最も広く使われている!様々なシーンで基にされるスコアです。

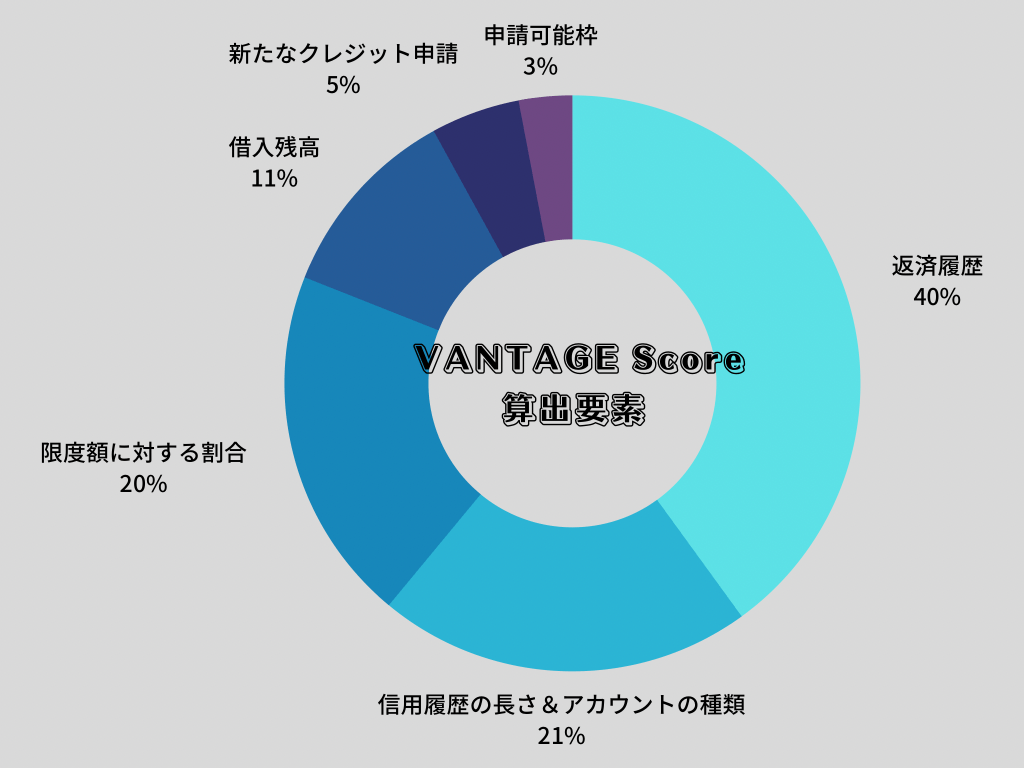

早くスコアが築けるVantage Score

もう1つはVantage Scoreと呼ばれているものです。

三大信用情報会社の Equifax、Experian、TransUnionがFICO Scoreに対抗すべく新たに作ったスコアです。

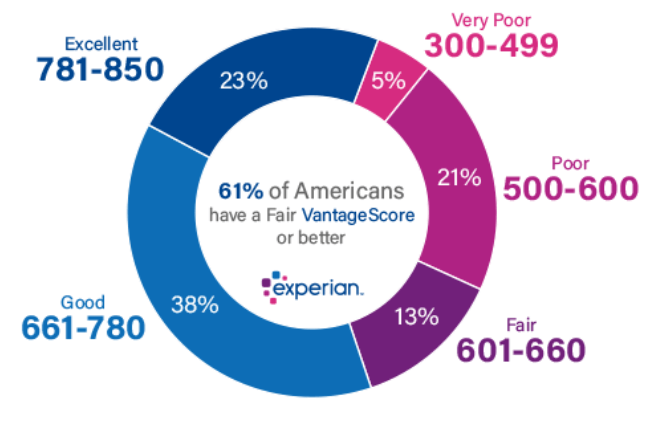

点数はFICO Scoreと同じく300~850点。5段階評価も同じです。

ただ、スコアの区切り方がFICO Scoreとは違い、Good評価は661点以上となります。

| スコア | 評価 | クレジットカードやローンを申請した場合 |

| 500点未満 | Very poor | 却下される可能性が高い。 |

| 500~600点 | Poor | 承認される場合もあるが… 可能性は低い。 |

| 601~660点 | Fair | 承認される可能性はある。 不利な条件を提示されやすい。 |

| 661~780点 | Good | 承認される可能性が高い。 良い条件を提示されることも。 |

| 781点以上 | Excellent | 承認される可能性が非常に高い。 有利な条件が提示されることが多い。 |

評価分布では61%がFair(適正)以上となっています。

ユーザー目線でみたFICO ScoreとのVantage Scoreの大きな違いは、スコアが算出されるまでの期間です。

FICO Scoreが構築されるまでにはクレジットカードを開設から6ヵ月ほどかかるのに対し、Vantage Scoreは1〜2ヵ月ほどで構築されます。

渡米したばかりの駐在員は、しばらくの間はVantage Scoreにお世話になることになります。

クレジットスコアに影響する要素

もう1つチェックしておきたいのは、どんな要素がスコアに反映されるのかという点です。

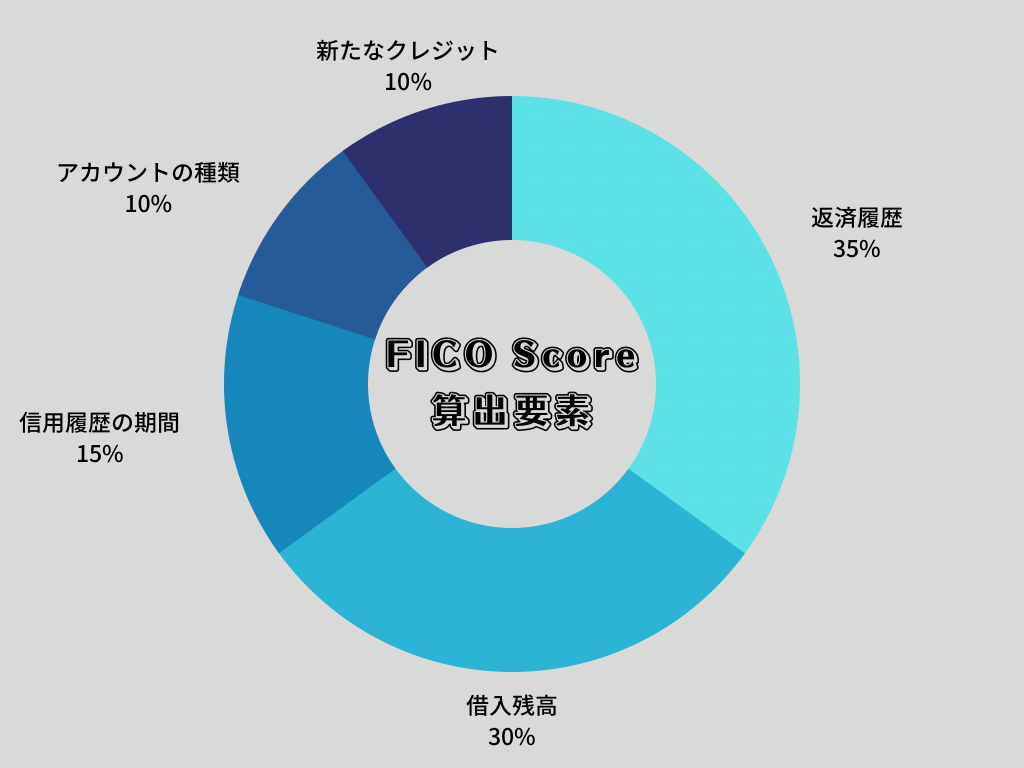

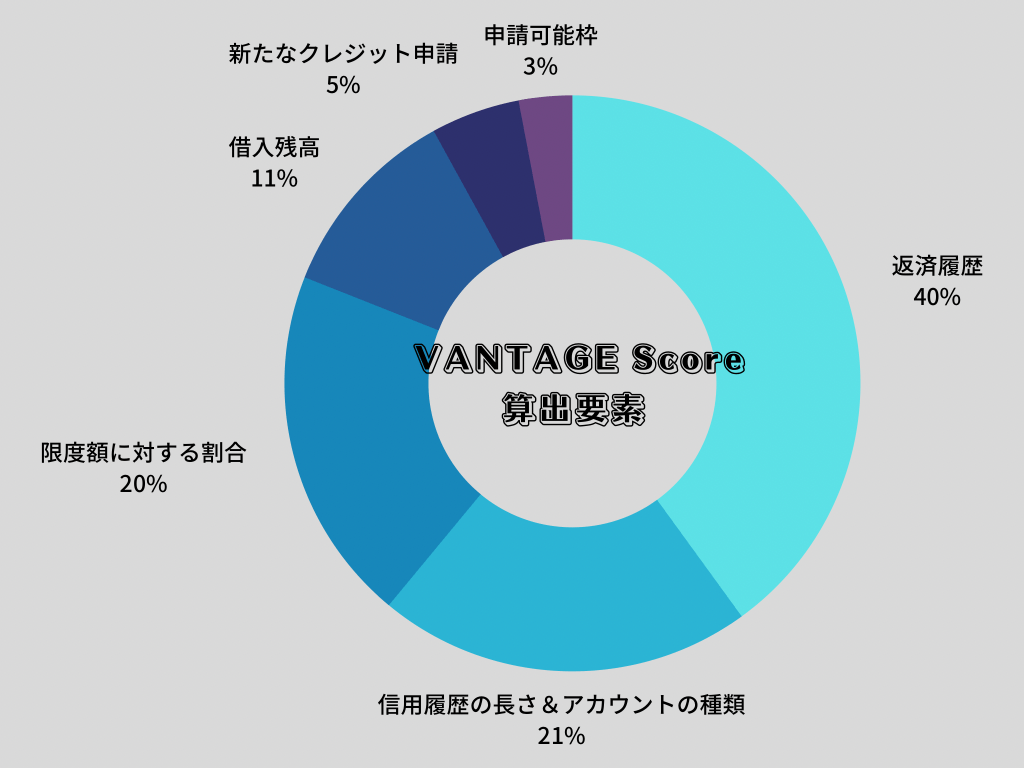

FICO ScoreであろうとVantage Scoreであろうと、算出するにあたり考慮される要素はほぼ同じです。

| 返済履歴 | 支払いの遅延などがないかどうか |

| 借入残高 | クレジットでいくら使っているか |

| 信用履歴の期間 | クレジットをアメリカで使い始めてからの期間の長さ |

| 限度額に対する 借入金の割合 | 限度額に対して クレカで使った金額が何割を占めているか |

何がどの程度スコアに影響するか多少の差はあれど、押さえるべきポイントは同じです!

クレジットスコアを上げる方法

ここからは、クレジットスコアの効率いい上げ方について解説していきます!

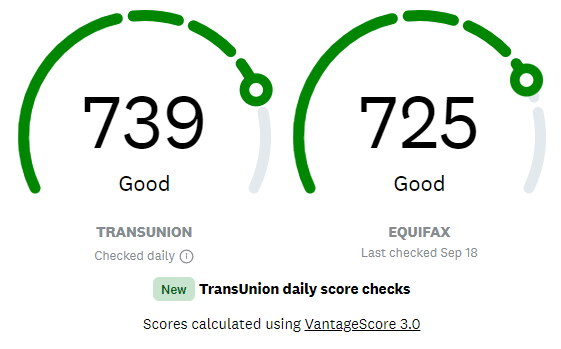

渡米して半年ほどの当時のスコアはこちら。

「Vantage Scoreで算出されていますよ」と書かれていますね。Vantage Scoreで見るとGoodの評価にあたるスコアまで育ってきました。

ということで渡米から3カ月の時にクレジットカードを申請し作りました!

特典などについて解説してますのでコチラも是非一読ください!

ちなみに、上記のスコアはCredit Karmaというサイトで無料で確認することができます!

僕が短期間でスコアを上げた方法ですが結論、たったこれだけです!

クレジットカードの支払いはこまめに!

毎週、あるいは隔週がベスト!

アメリカと日本のクレジットカードの支払い方法の違いから簡単に説明します。

| 日本 | 毎月引き落とし日にまとめて使った分が引き落とし。 |

| アメリカ | インターネット上でいつでも支払いが可。 日本のような支払い方法もできる。 |

アメリカのクレジットカードの場合、毎週や2週間に一度など好きなタイミングで支払うことができるんです。

これがスコアを上げる最も効果的な方法です。なぜなら、改めてスコアに影響を与える要素をみてみると…

FICO Scoreの場合は返済履歴が35%と最も大きく、次に借入残高30%と続きます。この2つの要素だけで65%です。

Vantage Scoreでも返済履歴が40%で限度額に対する借入額の割合が20%と、コチラも60%を占めています。

- こまめに支払えば、返済は遅れることはないので返済履歴はクリア。

- こまめに支払えば、限度額に対する借入金額の割合は低くなる!

点数を決める6割の要素をクリアするために、できることが「こまめな支払い」なのです。

アメリカでは購入した覚えがないものが計上されていたり二重で引かれていたりが頻発します。早く気付く意味でもこまめにチェック&支払いをオススメします!

マイルールとして毎週支払いをしていますので、仮に支払うべき金額が1000円分だったとしても支払っています。

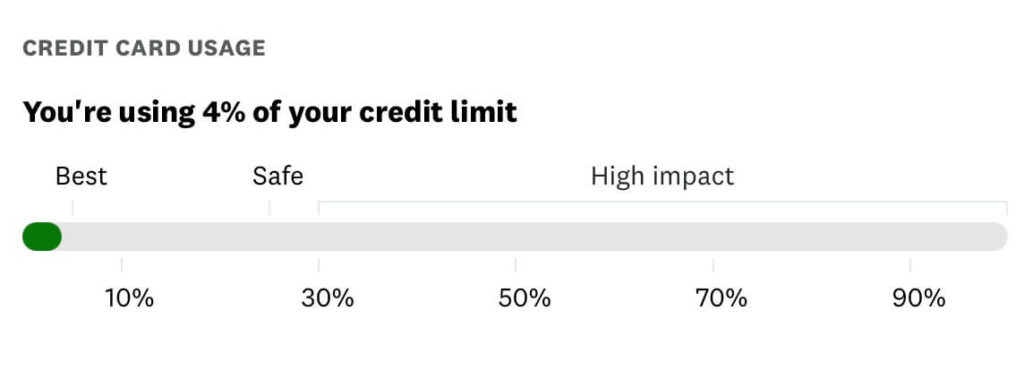

その積み重ねで今では限度額に対する借入金の割合はわずか4%となっています!

「限度額に対する割合」の落とし穴

限度額の捉え方にひとつ、落とし穴があります。

それは持っているクレカの数によって変わるということです。

| 所持しているクレカ | 買い物の金額 | スコアへの影響 |

| 1枚 (限度額 $10,000) | $5,000 | 大きい |

| 4枚 (限度額 各 $10,000) | $5,000 | 小さい もしくはなし |

逆に言えば、複数持っているクレジットカードのうち1つでも高額の支払いが残っていた!となると限度額に対する借入金の割合が跳ね上がり、スコアに悪影響を与えることになりますので注意が必要です。

限度額に対して借入金の割合が30%を超えると減点対象となります。Good評価のためには最大20%をキープすることをオススメします!

これをやるとスコア下がります…

借入残高に注意すること以外にも「スコアが下がる行動」がありますので厳選して3つご紹介します。

むやみなクレジットカード申請

アメリカのクレジットカードは作っただけでもらえるボーナスが破格です。ポイントだけで海外旅行が楽しめちゃうレベルです。

だからと言って、むやみやたらに申請するとクレジットスコアは下がります。

申請が承認されても却下されても、発行元がスコアを確認すること=ハードプルされることでで点数は下がります。

僕が渡米3カ月でChase Sapphire Preferredを作った際、10点下がりました。

新しくクレジットカードを作ったばかりで、また別のカードを作ると承認されにくいばかりかスコアが下がりますのでご注意ください。

自己破産は大ダメージ

言わずもがなですが、自己破産すると信用情報は大きく傷つきます。

さらに破産したという記録はクレジットレポートに10年間残り、その後のローンなどにも大きく影響しますのでご注意ください。

ボーナス狙い!作って解約繰り返す

破格のボーナスを狙ってクレジットカードを作成する人は多いと思います。

アメリカ駐在のおいしいところなので存分に味わうべきなのですが、作ってはすぐに解約…を繰り返すとクレジットヒストリーが短いままになります。

スコアの算出には、クレジットヒストリー(信用履歴)の期間の長さも要素になりますので上がらないばかりか下がる原因にもなりますのでご注意ください。

- 参考記事≪【必見】アメリカ駐在1年目のクレジットカード作成戦略≫

- 参考記事≪アメリカクレカ比較一覧【最新版】〜最強はどれだ⁉︎〜≫

クレジットスコアを上げてアメリカ生活を満喫!

クレジットスコアを効率よく上げるためには、まずはスコアがどんな要素に基づいて決められているかを知ることが大切です。

そのうえで、僕たちができる最も効果的な方法は「こまめに支払う」ことです。

こまめに支払うことで、スコアを決める際に大きな割合を占める要素をクリアでき、手っ取り早くスコアを上げることができます。

いいクレジットスコアが築けたら、次は破格のボーナスを狙ってクレジットカードを作ってみたり、車の購入にローンを組んでみたりと、生活に幅が生まれます。

僕は渡米前にANA USAを作って返済履歴と信用履歴を築き、渡米から4カ月で別のクレジットカードを作りました。

旅行好きな人であれば、控えめに言ってもChase Sapphire Preferredはオススメですよ!

普段の生活で使うだけでもカードを変えるだけでポイント還元率は全く異なるので、ご自身の興味にあったものを作ってみることをオススメします!

とは言え、むやみやたらな申請などはスコアを下げる原因になりますのでご注意くださいね!